Отказы в выдаче кредитов и займов после процедуры банкротства физического лица - распространенное явление в банковской практике. Рассмотрим правовые и экономические причины такой ситуации.

Содержание

Основные причины отказа в займе

| Причина | Обоснование |

| Правовые ограничения | Запрет на получение кредитов во время процедуры банкротства |

| Кредитная история | Информация о банкротстве сохраняется 10 лет |

| Финансовые риски | Высокая вероятность невозврата средств |

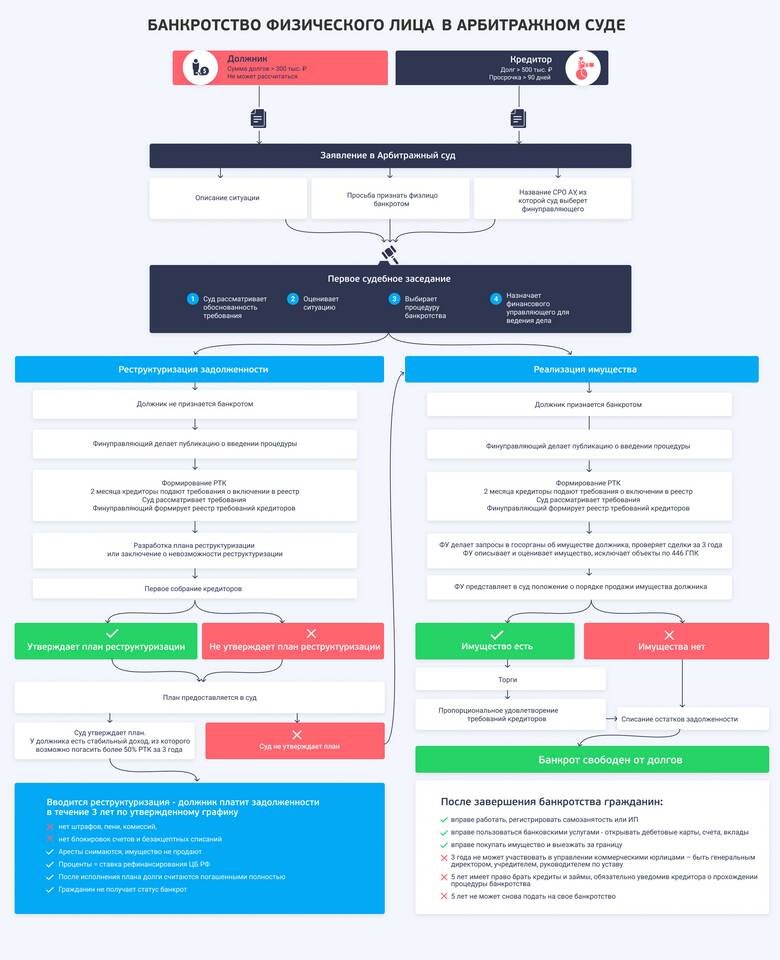

Правовые последствия банкротства

Ограничения во время процедуры

- Запрет на получение новых кредитов и займов

- Ограничение выезда за границу

- Контроль финансовых операций

Последствия после завершения процедуры

- Отметка в бюро кредитных историй

- Ограничения на руководящие должности

- Сложности с получением ипотеки

Как кредиторы оценивают заемщика после банкротства

| Критерий | Влияние на решение |

| Срок с момента банкротства | Чем больше времени прошло - тем выше шансы |

| Текущий доход | Должен в 2-3 раза превышать платежи по займу |

| Наличие обеспечения | Залог увеличивает вероятность одобрения |

Когда возможно получить займ после банкротства

- Через 1-2 года после завершения процедуры

- При наличии стабильного официального дохода

- В микрофинансовых организациях (под высокий процент)

- С обеспечением или поручительством

Как улучшить шансы на получение займа

- Дождаться истечения срока ограничений

- Восстановить кредитную историю малыми займами

- Предоставить подтверждение стабильного дохода

- Найти поручителя с хорошей кредитной историей

Отказы в займах после банкротства обусловлены высокими рисками кредиторов и действующими правовыми ограничениями. Восстановление доверия финансовых организаций требует времени и доказательств исправленного финансового поведения.